报告:在当今全球房地产环境中取得成功需要灵活性和毅力

2022-11-16新的 PitchBook 报告揭示了该行业面临的机遇与挑战。

《华尔街日报》8 月的一篇独家报道报道了一桩重大的商业房地产 (RE) 交易。 总部位于新加坡的 GIC 是全球最大的主权投资基金之一,与 Workspace Property Trust 合作购买了 53 栋美国郊区写字楼的多数股权。 这笔交易使这些财产的总金额达到 11 亿美元。 在过去的几年里,人们很难想象在郊区写字楼 - 而不是闪闪发光的市中心写字楼 - 上投资数十亿美元。 但正如 SS&C Intralinks 采用 PitchBook 提供的数据编写的<;em>《全球房地产环境报告》所示,2022 年并不是泛泛之年。

从历史上看,在其他资产类别变动的时候,房地产投资被认为是“更安全”的举措。 但新冠疫情极大地改变了这一长期持有的信念,因为混合工作制和其他因素已经动摇了住宅和商业房地产。

并购交易人面临动荡市场状况

如报告所示,2022 年房地产募资大幅放缓。 2021 经济强劲增长后,投资者再次面临严峻的交易撮合条件。 去年,在经历了 2020 年的动荡之后,低利率吸引投资者重返该行业。 然而,在 2022 年初,出现了更多的动荡。

持续的全球供应链中断继续对计划中的建筑项目造成负面影响。 在一些国家/地区,通货膨胀达到了几十年来的最高水平,促使各个国家/地区央行提高利率。 抵押贷款利率也相应上升。 随着乌克兰冲突的持续,地缘政治的不确定性带来了进一步的复杂性,加剧了全球物流的中断。 因此,到目前为止,该行业在 2022 年目前筹集的资金大幅下降,仅占 2021 总资金的三分之一多一点。

挑战和机遇

然而,这并不都是坏消息。 是的,对房地产基金的短期预期总体下降,但长期前景依然稳固。 投资者仍表现出对风险感兴趣。 即使考虑到债务成本的上升,今年机会财产1 在募资总额中所占比例也略高。 毫不奇怪,通常只有受益于规模经济的大公司才有这种兴趣。 2022 年封闭的六只最大基金中,有五只遵循了这一策略。

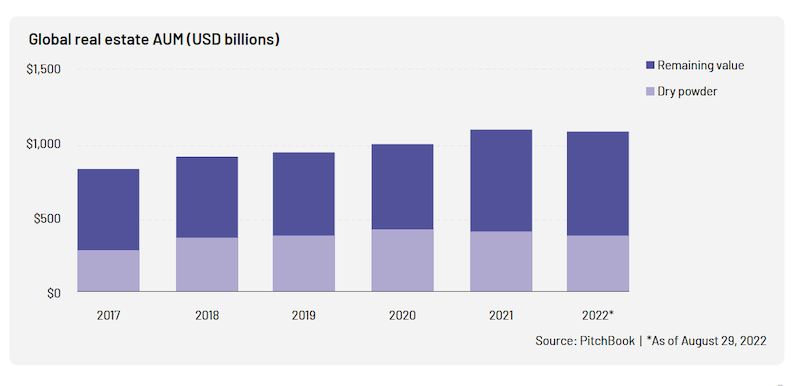

即使在 2022 年募资放缓的情况下,托管房地产资产总体上仍在上升;有可能仍然延续 2021 年综合 1 万亿美元市场表现的势头。 由于 2021 仍有大量资金可供部署,如果投资者在隐现的衰退和持续的经济担忧中保持自律,基金可以继续提供强劲的回报。

展望未来

随着 2022 年剩余时间的结束,最成功的投资者将证明是那些将灵活性纳入其基金策略的投资者。 如今的公司必须应对房地产的巨大不确定性,而房地产曾被认为是更稳定投资的资产类别。 其中一些不确定性可能最终导致积极的结果。 例如,房产用途的广泛转型仍在继续。 旧金山等一些主要城市正在考虑将写字楼转变为住宅房地产,这与 2021 开始的 卡尔加里倡议如出一辙。 虽然像这些地震般的变化带来了风险,但它们也为关注未来趋势并提前动手的投资者提供了机会。

此外,住宅房产投资者将不得不调整预期,从而密切关注由疫情移民驱动的新兴区域热点。 随着实体零售业接近疫情前的流量水平,物流和仓库房地产投资,作为大流行电子商务繁荣的宠儿,可能会降温。

总的来说,资产基本面仍应支撑长期回报,并提供一定的保护。 尽管 2022 年房地产的交易撮合条件更加复杂,尽管募资水平大幅下降,但房地产的长期生存能力仍青睐于有耐心和合理预期的人。

要阅读完整报告,请单击此处。

1 由于需要翻新、重新调整用途、高空置率或市场供需动态变化,机会投资往往会投资于需要大量投入的财产。 该类别还包括新的房地产开发,如绿色土地和棕色土地项目。

相关内容

Meghan McAlpine

Meghan McAlpine是Intralinks战略和产品营销高级总监,负责制定产品上市战略,推动公司另类投资解决方案的销售增长,保持其作为投资人、私募股权和对冲 基金管理人领先交流平台的市场地位。

加入Intralinks之前,Meghan任职于瑞信银行私募基金部,负责通过机构投资者和高净值投资者为国内外私募股权投资企业募集资金。

在加入瑞信之前,McAlpine曾任职于德意志银行的并购和企业咨询部,专注于开展医疗行业相关业务。Meghan毕业于乔治敦大学,拥有金融学士学位。